Как избежать несрабатывания стоп лосс заявки? Выставление стоп лимит и проскальзывания в квике (quik). Quik: новые позиции, сделки, стоп-лоссы, тэйк-профиты Стоп лимит заявка

Биржевая торговля предусматривает совершение операций по приобретению или продаже актива, с целью получения прибыли при проведении обратной сделки. Чтобы начать торговлю необходимо сначала выставить заявку. Рыночные или обычные, используются, когда трейдер постоянно присутствует возле монитора и производит все операции в ручном режиме. Для автоматизации торгов используются стоп-заявки и открытие позиций с установленными лимитами.

Лимитированные позиции

Данная операция используется, чтобы указать лимиты стоимости ценных активов, при которых торговая платформа сможет завершить сделку без клиента, в автоматическом режиме. Для начала следует вызвать окно заявки двойным кликом по котировочному стакану.

Выбрав вид торговой операции (приобретение или продажу), указываем цену. При продаже актива указывается максимальная цена, по которой сделка будет совершена (в данном случае трейдер рассчитывает на падение рынка). В примере указана цена акций компании «Аэрофлот» на уровне 188,35 - это максимальная стоимость, при которой сделка состоится, до этого заявка будет находиться в очереди. При покупке ценной бумаги следует указывать минимальную цену, по которой, по мнению трейдера, целесообразно совершить сделку. Отметив в обоих случаях галочкой пункт «Рыночная», клиент сможет мгновенно приобрести указанное в заявке количество лотов по самой выгодной цене. Позиция закроется сразу, без постановки в очередь.

Для отслеживания своих операций можно использовать стакан, но удобнее следить за ними при помощи графика. В некоторых шаблонах, которые используются при установке торговой платформы по умолчанию, применяется цветовая палитра графика, при которой свечи окрашиваются в зеленый и красный цвета. Это удобно для наблюдения за трендами, но может мешать при отслеживании заявок. Рекомендуется убрать цветную заливку, тогда рост будет отображаться в виде белой, а падение в виде черной свечи, цвет линии при этом лучше выбрать черный.

На таком графике заявки и сделки будут более заметны, но их цветовую палитру также следует настроить. Для этого двойным кликом по свече снова вызываем редактор графика и переходим во вкладку «Дополнительно». В ней необходимо отметить галочками пункты отображения заявок и сделок и изменить цвет заливки, по желанию.

Стоп-заявки

Данная операция призвана автоматизировать торговлю, чтобы программа могла закрыть сделку, зафиксировав оптимальный уровень прибыли или сведя убытки к минимуму.

Создать стоп-заявку можно кнопкой Ф6, иконкой на панели инструментов или активацией соответствующего пункта из списка, который откроется при правом клике по стакану.

Имеется несколько видов этой заявки, но на начальном этапе следует пользоваться стоп-лимитом (чтобы свести убытки к минимуму) и тэйк-профитом, чтобы завершить операцию с прибылью. Если совершалась покупка, то для предотвращения убытка следует указать наименьшую цену продажи, если актив начнет дешеветь. При продаже обратная заявка выставляется наоборот - то есть указывается максимальная цена.

Далее следует заполнить поле стоп-лимита - в нем указывается цена актива, по достижению которой автоматически будет открыта позиция на обратную сделку. В поле «цена» следует вписать наихудшую цену, по которой трейдер готов закрыть текущую сделку. Если потребуется изменить размер лимитов или цены, то это можно сделать, вызвав окно стоп заявок (иконкой на панели или через меню создания окон). Двойным кликом по активной заявке можно снова вернуть окно ее настроек и отредактировать его. При этом старая открытая позиция будет снята, а новая зарегистрирована.

Заявки тэйк-профит

Для фиксации прибыли следует создать еще одну стоп-заявку, но при выборе типа указать «тэйк-профит». Если активы были куплены, то в окне настройки параметров следует указать цену тэйк-профита (максимальная цена, при достижении которой будет открыта позиция на продажу) отступ от минимального и защитный спрэд.

Защитный спрэд используется для закрытия сделки при некоторых отклонениях. К примеру, если тейк-профит был установлен в пределах 189,00, а спрэд составит 0,5, то завершение операции произойдет, когда цена акции будет находиться в пределах от 188,50 до 189,00. Такой шаг позволит избежать срыва сделки, если на момент достижения торговым инструментом желаемой цены, на рынке не будет необходимого спроса.

Отступ от минимального используется для того, чтобы можно было пересидеть момент коррекции, в ожидании дальнейшего роста цены актива. К примеру, тэйк-профит установлен в размере 1890,00 и после его достижения рост продолжился, в таком случае система не будет выставлять заявку на продажу. На определенном временном отрезке обязательно начнется спад, установка минимального отступа определит размер снижения цены актива, после достижения им пикового значения, когда торговая платформа автоматически создаст заявку на продажу.

Чтобы не выставлять несколько стоп-заявок, следует пользоваться комбинированной (тэйк-профит и стоп-лимит). Кроме того, данный тип позволяет реализовать акции не только по четко-заданным значениям, но и по рыночной цене, сразу после пробития минимального или максимального порога.

Программные продукты: торговые роботы и советники для трейдинга и инвестирования:

Общий Telegram-чат для вопросов, для трейдеров и инвесторов: https://t.me/ITTsoft - если ссылка не открывается по вине ркн, тогда добавьте ITTsoft прямо в телегу.

26.09.2012

Добрый вечер, друзья.

С вами Александр Шевелёв.

На самом деле, я достаточно редко пользуюсь автоматическим трейлинг-стопом. В большинстве случаев я передвигаю стоп-лосс руками. Но так как данная тема очень интересна читателям моей рассылки, то я постараюсь раскрыть её в этой статье.

Итак, наша сегодняшняя тема: «Скользящий стоп-приказ в торговом терминале Квик».

Конечно, скользящий стоп, или так называемый трейлинг-стоп, больше подходит трейдерам, которые торгуют внутри дня. Особенно часто это используется при одновременной торговле большим количеством инструментов, ведь просто физически невозможно следить сразу за всеми бумагами.

При этом подходе, как правило, основная задача трейдера сводится к тому, чтобы из нескольких десятков бумаг найти те 2-3 бумаги, способные показать очень активное движение. Часто такие движения идут практически безоткатно, поэтому есть смысл просто вести стоп-лосс на определенном расстоянии от текущей цены.

Для этого на каждом инструменте и выставляются трейлинг-стопы. Те бумаги, которые не собирались идти, и так никакой прибыли вам не дадут. А вот лидеры, готовые выстрелить, при помощи скользящих стоп-приказов обеспечат вас хорошей доходностью.

Выставление трейлинг-стопа в торговом терминале Квик мы будем рассматривать на примере самого ликвидного инструмента российской фондовой биржи — фьючерса на Индекс РТС.

Итак, правой кнопкой мыши нажимаем на стакан заявок и выбираем пункт «новая заявка».

Например, мы купили фьючерс на Индекс РТС по цене 150 000 пунктов и хотим продать его не ниже 151 000 пунктов. Для того, чтобы данное условие активировалось нужно в условии активации заявки указать «продажа» и выставить цену 151 000.

Кроме этого мы хотим, чтобы при достижении указанной цены 151 000 пунктов, стоп-лосс начал автоматически подтягиваться за рынком. Здесь важно точно определиться с фиксированным расстоянием, которые мы хотим видеть между текущей рыночной ценой и стоп-приказом.

Пусть это будет 500 пунктов. Т.е. как только цена станет равна 152 000, стоп-лосс автоматически передвинется на 151 500. Если цена станет равна 152 200, то стоп переместится на 151 700 и т.д.

Для того, чтобы настроить скользящий стоп, воспользуемся таким типом стоп-заявки, как «тейк-профит». Табличка должна автоматически расшириться. В правой её части находим параметр, который называется «отступ от max». Этот параметр как раз и помогает нам указать то фиксированное расстояние, которые мы хотим видеть между рыночной ценой и стоп-приказом. В нашем случае — это 500 пунктов.

Есть еще один параметр – это «защитный спрэд». Поставьте его на уровне 100-200 пунктов. «Защитный спрэд» – это разница цены между ценой исполнения и худшей ценой, по которой вы готовы выйти из позиции. Поскольку условные заявки не сразу отправляются на биржу, то цена может уже на какое-то расстояние уйти от указанной вами цены исполнения. В таком случае, вы просто не закроете сделку.

Для того, чтобы заявка гарантированно исполнилась, вы и должны указать размер проскальзывания, т.е. указать определенный диапазон, в котором вы готовы закрываться. Обычно хватает 100-200 пунктов. Иногда я ставлю 500.

Указываем также необходимое количество контрактов. Если мы покупали 10 контрактов, то в ячейке «количество» необходимо также указать 10 контрактов.

Вот и всё! Я надеюсь, что данный материал пошел вам на пользу. Желаю вам удачной торговли и хорошего настроения!

С уважением Александр Шевелев.

Всем доброго дня. Сегодня поговорим о том, как правильно установить скользящий стоп (или по другому трейлинг-стоп) в терминале QUIK и нужен ли он вообще? Сам я не использую трейлинг-стоп в своей торговле, а всегда пододвигаю стоп-лосс вручную. Но так как меня довольно часто об этом спрашивают, и данная тема многим интересна, то я попытаюсь раскрыть ее в этой статье. Итак, начнем.

Что такое скользящий стоп-лосс и нужен ли он?

Вообще, больше всего скользящие стопы подойдут трейдерам, которые торгуют внутри дня и одновременно открывают позиции по нескольким инструментам. Бывает достаточно тяжело уследить за всеми бумагами и подтаскивать стоп вручную. Естественно, при этом необходимо грамотно подойти к отбору трендовых инструментов. Так как если вы будете использовать трейлинг стоп-лосс, торгую во флэте, то вы его довольно часто будете ловить.

Но лично мне больше всего нравится подтаскивать стоп вручную. Это дает более высокие результаты в трейдинге. Так как на рынке периодически меняется волатильность и механика поведения цены. К примеру, иногда трендовое движение очень плавное, с небольшими зонами консолидаций, а иногда с существенными откатами. Если мы будем протаскивать стоп-лосс вручную, то это гораздо проще отслеживать. В случае грамотного подтягивания стопа самостоятельно, за зонами консолидаций, либо за уровнями, результативность торговли повысится. В частности в своей торговли я использую некоторые формации построенные на этом принципе. А теперь перейдем к установки трейлинг-стопа в квик. Расскажу на примере фьючерса на сбербанк.

Как установить трейлинг-стоп в QUIK?

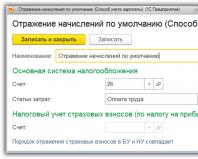

Итак, правой кнопкой мыши нажимаем на стакан заявок и выбираем пункт “новая стоп-заявка”. Затем меняет тип стоп-заявки на “тейк-профит”. После чего у нас появится следующее окошко, смотрим рисунок (рис.1).

Далее нам необходимо прописать соответствующие параметры. Например, если мы покупали фьючерс на сбербанк по цене 9 800 и хотим продать его не ниже 9850, то в в окошко “тейк-профит, если цена <=” необходимо прописать соответствующее значение. Если мы хотим чтоб после достижения этой цены стоп-лосс начал автоматически пододвигаться, то выставляем в графу отступ от min необходимое значение, например 50 пунктов. После чего стоп будет пододвигаться за ценой на расстоянии 50 пунктов. Например, цена стала 9 900, то стоп передвинется на 9 850 и тд. В случае отката цены стоп-лосс заявка останется на месте. Далее не забываем выставить защитный спрэд – это разница цены между ценой исполнения и худшей ценой, по которой вы готовы выйти из позиции. Другими словами проскальзывание.

И чтоб сделка гарантировано закрылась, не забывайте его выставлять. Затем выбираем необходимое количество контрактов и нажимаем ввод.

Также мы можем выставить заявку тейк профит и стоп-лимит (Рис. 2). Отличается она тем, что здесь мы можем выставить защитный стоп-лосс. Более подробно об этом вы можете прочитать .

На этом все. Надеюсь что данный материал пойдет вам на пользу. Всем профита.

С уважением, Станислав Станишевский.

PS . Более подробно о выставлении скользящего стопа в QUIK смотрите в видео.

Всем привет!

Сегодня поговорим о том, как избежать несрабатывания стоп лосс заявки. Для этого необходимо всегда выставлять проскальзывание. Многие не знают как правильно его выставить или вообще забывают об этом нюансе. В сегодняшней статье об этом и пойдет речь.

Проскальзывание это абсолютно нормальное явление для любого реального рынка. Оно может отсутствовать разве что на форексе, так как форекс кухни не выводят сделки на межбанк.

Выставление стоп лимит заявки и проскальзывания в quik

Как правильно его выставлять и каким размером оно должно быть? Не стоит мельчить с проскальзыванием, так как наша главная задача, чтобы позиция закрылась при достижении стоп лосса, пусть даже и по менее выгодной для нас цене. Убыток лучше не тянуть. Иначе может случиться неприятная ситуация. Вы оставили позицию без присмотра, приходите домой, садитесь за монитор и обнаруживаете что стоп лосс заявка не сработала и у вас большой минус на счету. Если вы заходили на менее ликвидной бумаге, то она может показать очень большой процент движения за день и можно понести большие потери. Поэтому никогда не нужно мельчить с проскальзыванием.

Выставляйте его в 4 размера от вашего стопа. В этом случае вероятность что стоп не сработает минимальна. Форс мажорные ситуации конечно все равно случаются. В случае сильного негатива любой инструмент может открыться с большим гэпом, поэтому небольшой риск все равно остается. Если гэп будет больше размера вашего проскальзывания, то стоп не сработает, если меньше, то позиция закроется по крайне невыгодной для нас цене. Но это намного лучше нежели пересиживать убытки. Так как такой подход рано или поздно приведет вас к полному сливу. Лосей необходимо резать сразу.

Громадное проскальзывание тоже ставить не нужно, так как у любого фьючерса есть лимит по росту/падению которое он может показать. Это ситуация называется планка.

И при выставлении заявки нельзя превысить этот лимит. Смотрите скрин ниже (максимально возможная цена инструмента и минимально возможная).

К примеру, мы купили фьючерс на газпром и выставляем стоп лосс по цене 14 600 (графа называется стоп лимит если цена <=), а проскальзывание (наихудшую цену срабатывания заявки) по цене 13 000. Это цена ниже минимально возможной цены, указанной в таблице. Если инструмент дойдет до стопа, то активируется рыночная заявка по цене 13 000 и ваш стоп отменится. Система напишет что ваша заявка отвергнута, так как она вне лимита. Поэтому больше чем заложенный лимит стоп выставлять нельзя. Это предупреждение вам на случай, если вы наугад выставите громадное проскальзывание, а потом обнаружите что стоп не сработал.

В общем, подведем итог всему вышесказанному. Не мельчите с проскальзыванием, но при этом, смотрите, чтобы не поставить проскальзывание больше лимита для данного инструмента (лимит обычно очень большой, но все же).

На этом закончу. Всем успешной торговли. Пока.

Система QUIK позволяет проводить сделки с использованием условных заявок (стоп-заявок). Условная заявка - заявка с дополнительными условиями, определяющими момент постановки в торговую систему в зависимости от текущей рыночной ситуации.

Сформированные пользователями условные заявки поступают на сервер системы QUIK и хранятся на нем до момента наступления заданных условий. Сервер QUIK непрерывно отслеживает их и в случае удовлетворения условия передает в торговую систему биржи соответствующую лимитированную заявку.

Типы условных заявок

В системе QUIK реализовано несколько различных типов условных заявок:

Стоп-лимит

самый простой тип условной заявки, в котором условием исполнения заявки является достижение ценой сделки заданного контрольного значения - стоп-цены. В результате исполнения заявки «стоп-лимит» в торговую систему передается лимитированная заявка с указанной в ней ценой. Данный тип условной заявки используется для ограничения убытков по открытой позиции.

Тэйк-профит

заявка с условием вида: «не продавать бумаги, если цена растет, и продать, если цена упадет на столько-то процентов (или «пипсов» - ценовых пунктов) от достигнутого максимума». Для закрытия «коротких» позиций условие обратное - «купить, если цена вырастет относительно минимума». Такой тип заявки еще называют «скользящим» («trailing»). Назначение тэйк-профита - фиксирование максимальной прибыли по открытой позиции. Величина разницы между максимумом (минимумом) и ценой-условием называется «отступом».

Тэйк-профит имеет два дополнительных параметра:

- Цена активации - значение цены сделки, при достижении которой начинается проверка условий тэйк-профита. Начиная с этого момента будет проверяться условие максимума / минимума, и колебания цены на меньших уровнях не приведут к преждевременному исполнению условной заявки.

- Защитный спрэд - дополнительное (опережающее) отклонение цены заявки от цены последней сделки, инициировавшей заявку. Поскольку условные заявки обычно ставятся на критических ценовых уровнях, то их достижение может вызвать стремительное движение цен. Для того, чтобы заявка гарантированно исполнилась, ее цена должна опережать движение цен, то есть быть на несколько пунктов меньше (для коротких позиций - больше) ценыпоследней сделки, инициировавшей заявку.

Со связанной заявкой

комбинированная заявка, состоящая из стоп-лимита и обычной лимитированной заявки. Обычная заявка предназначена для планового закрытия позиции, а стоп-лимит - для ограничения возможных убытков от противоположного движения цены. Если одна из связанных заявок исполнится, то вторая автоматически снимается. Этот тип поручений также называют «O.C.O.» (one cancel other, «одна заявка отменяет другую»).

Применение этой условной заявки дает два преимущества:

- для исполнения связанной заявки средства блокируются в однократном размере, а при использовании двух отдельных заявок - в двойном;

- исключается ситуация исполнения обеих заявок при сильном колебании цен.

С условием по другому инструменту

заявка, в которой условие проверяется по одному инструменту, а исполнение происходит по другому. Такая заявка позволяет использовать в качестве условия изменение цен по наиболее значимым бумагам, определяющим общее направление движения рынка, а при торговле срочными контрактами реагировать на изменение цен на базовый актив.

По исполнению активной заявки

условная заявка, активирующаяся в случае исполнения заявки в торговой системе с определенным номером. Заявка «по исполнению» может быть как стоп-лимитом, так и тэйк-профитом. Такой тип заявки предназначен для описания условий закрытия позиции, открываемой активной заявкой и предотвращает их исполнение раньше открытия позиции. Количество заявок «по исполнению», относящихся к одной активной заявке, может быть любым.

Заявки «по исполнению» имеют два дополнительных параметра, расширяющие возможности их применения:

- Частичное исполнение - активировать условную заявку при частичном удовлетворении заявки-условия.

- Брать исполненный объем - в качестве количества условной заявки использовать не весь объем заявки, а ее исполненную часть. Это дополнительный параметр к предыдущему.

Совместное использование двух параметров позволяет учесть ситуацию постепенного удовлетворения заявки-условия и активации связанных с ней условных заявок. При сильных колебаниях цен возможно даже исполнение полученных условных заявок, а затем возвращение к уровням заявки-условия и снова - к увеличению активированного объема в результате следующего частичного исполнения заявки-условия.

- Для ввода стоп-заявки на покупку цену заявки больше стоп-цены , чтобы заявка могла исполниться при дальнейшем росте цены сделки.

- Для ввода стоп-заявки на продажу цену заявки рекомендуется назначать на несколько пунктов меньше стоп-цены .

- Будьте внимательны при определении направления заявки и стоп-цены, чтобы избежать ввода стоп-заявки с уже наступившими условиями.